Kto najdotkliwiej odczuje podwyżki stóp procentowych?

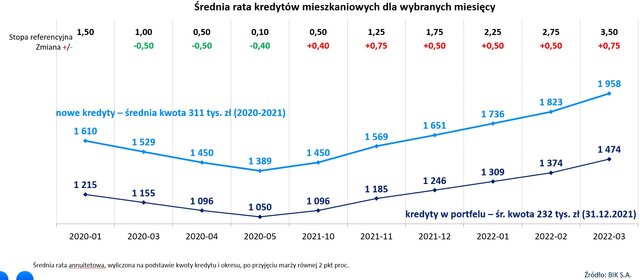

Od niemal dekady stopa referencyjna NBP nie była wyższa. Dziś wynosi 3,5%. Kto odczuje skutki podwyżki? Według głównego analityka BIK, perspektywy na rynku kredytów mieszkaniowych nie napawają optymizmem.

- Monika Świetlińska

- /

- 10 marca 2022

Kogo dotkną zmiany?

Jak wynika z danych Biura Informacji Kredytowej, podwyżka stóp procentowych do poziomu 3,5% jest szczególnie dotkliwa dla osób, które zaciągnęły złotowy kredyt mieszkaniowy stosunkowo niedawno.

Żadna firma w Polsce nie dostała jeszcze tak gigantycznej kary od UODOMonika Świetlińska

Żadna firma w Polsce nie dostała jeszcze tak gigantycznej kary od UODOMonika Świetlińska

Grupą kredytobiorców, którzy najbardziej odczują podwyżkę są osoby, które zaciągnęły kredyt mieszkaniowy od końca maja 2020 r. do początku października 2021 r., czyli w okresie obowiązywania stopy referencyjnej na poziomie 0,1%, zaciągnęły go samodzielnie i jednocześnie spłacały inne zobowiązania kredytowe.

Takich klientów było 88 958. Zaciągnęli oni 90 863 kredytów mieszkaniowych na kwotę 25,6 mld zł. Średnia kwota ich kredytu wyniosła 281 741 zł. Wartość innych zobowiązań finansowych tych klientów to 1,8 mld zł, w tym głównie kredyty gotówkowe na 1,3 mld zł.

Najwyższy wzrost raty dla kredytów od maja 2020 do października 2021

Podwyżka stóp procentowych dotyczy osób, które spłacają kredyty zaciągnięte w polskim złotym, jak i tych, którzy złożyli wniosek i czekają na jego rozpatrzenie.

W przypadku złotowych kredytów mieszkaniowych, na zmienną stopę, zaciąganych w okresie ultraniskich stóp procentowych, na średnią kwotę 311 tys. zł, rata miesięczna wzrośnie przeciętnie do kwoty 1958 zł.

Stopy procentowe w górę. Złe wieści dla kredytobiorcówAnna Malinowska

Stopy procentowe w górę. Złe wieści dla kredytobiorcówAnna Malinowska

Rata kredytu zaciągniętego przed obniżką stóp procentowych do poziomu 0,1%, którego średnia wartość do spłaty wynosi 232 tys. zł, wzrośnie do kwoty 1474 zł.

- Decyzja RPP z 8 marca br., o kolejnej już od października 2021 r. podwyżce stóp procentowych, bezpośrednio wpłynie na spadek dostępności kredytu mieszkaniowego, ponieważ jeszcze bardziej ograniczy zdolność kredytową – mówi prof. Waldemar Rogowski, główny analityk BIK.

- Wzrost oprocentowania kredytów oznacza także spadek popyt na kredyty mieszkaniowe, a co za tym idzie, ograniczy akcję kredytową. Jeżeli dodamy do tego jeszcze czynnik psychologiczny wynikający z niepewności związanej z obecną sytuacją wojny w Ukrainie, to perspektywa rynku kredytów mieszkaniowych maluje się raczej w czarnych barwach. A to bezpośrednio wpłynie na rynek nieruchomości – zaznacza główny analityk BIK.

Dziękujemy, że przeczytałaś/eś nasz artykuł do końca. Jeśli chcesz być na bieżąco z

informacjami prawnymi, zapraszamy do naszego serwisu ponownie!

Jeżeli podobał Ci

się

artykuł podziel się z innymi udostępniając go w mediach społecznościowych - poniżej

masz

szybkie linki do udostępnień.

POPRZEDNI ARTYKUŁ

POPRZEDNI ARTYKUŁ NASTEPNY ARTYKUŁ

NASTEPNY ARTYKUŁ